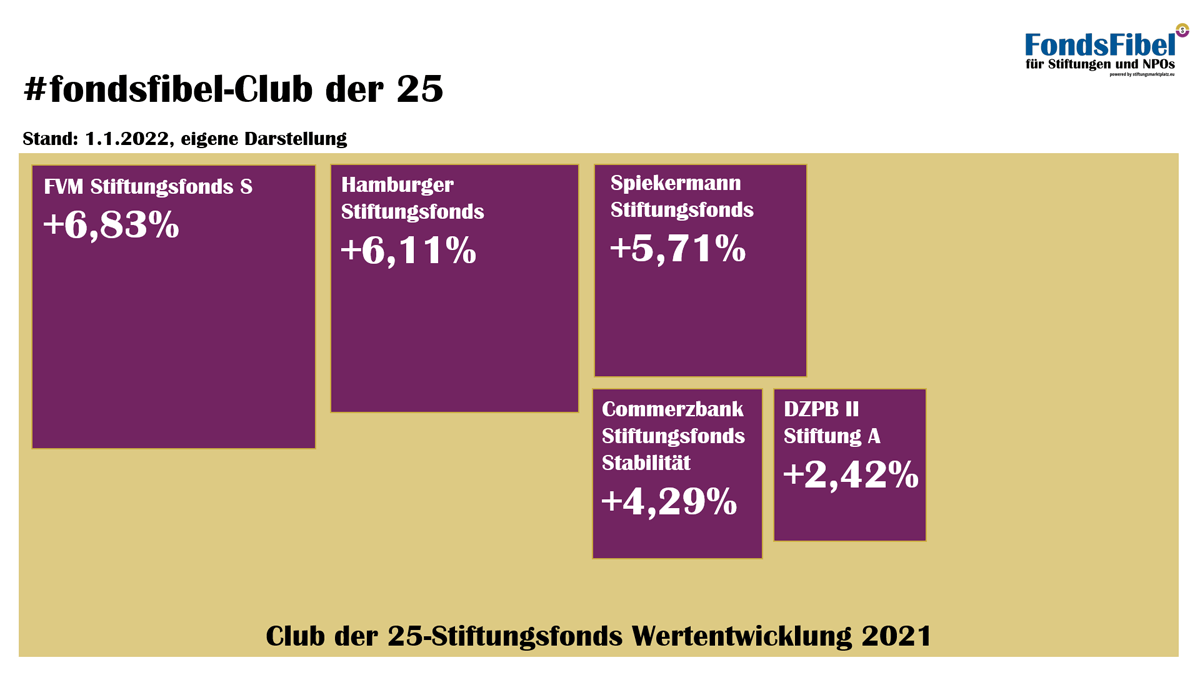

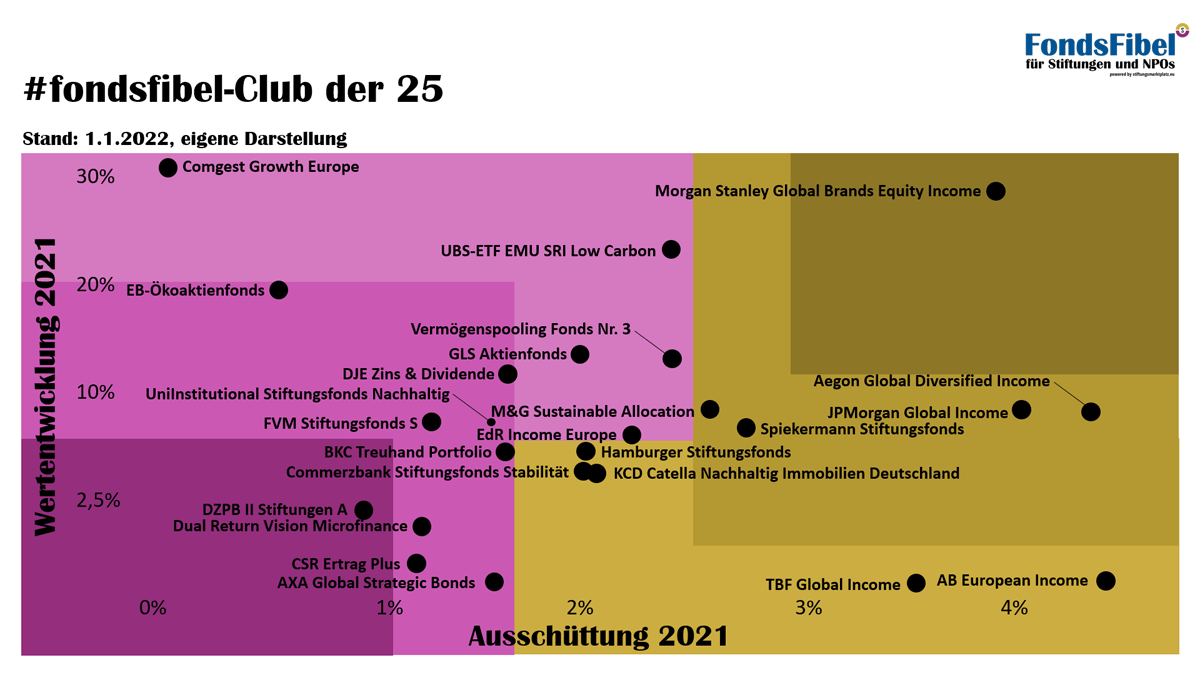

Der Club der 25

Der Club der 25 in der Analyse

- Was schütten die Stiftungsfonds und stiftungsgeeigneten Fonds aus?

- Welches Konzept verfolgen sie und wie „liefert“ es?

- Wie halten es die Fondsanbieter mit ESG?

- Wer ist der Ansprechpartner?

- Was muss ich zu den Kosten wissen?

- Sind die Leistungsdaten aus Stiftungssicht plausibel? (Wertentwicklung, Drawdowns, Wertaufholung)

2,5%

schütten die Fonds

des Clubs der 25

durchschnittlich pro Jahr aus.

68%

der Fonds des Clubs der 25

haben die Corona-Delle

komplett egalisiert.

25

Ansprechpartner stehen

Stiftungsverantwortlichen

Rede und Antwort.

AB European Income Portfolio

ISIN: LU1165977643

www.alliancebernstein.com

Anleihe-„Pure Play“, Stiftungen bekommen einen reinen Anleihefonds für europäische Anleihen an die Hand +++ Ausschüttungsziel 3% p.a.

Ausschüttungsgüte:

Aegon Global Diversified Income

ISIN: IE00BYYPFH06

www.aegonam.com

Global diversifizierender Income-Fonds +++ Ausschüttungen bei rund 4% p.a. +++ hohe Ausschüttungsgüte +++ sehr faire Kosten

Ausschüttungsgüte:

Aquila Capital Infrastructure Fund

LU1739380712

www.aquila-capital.com

Infrastruktur-Baustein +++ zählt zur Gruppe der Real Assets +++ Ausschüttungsziel 4% p.a.

Ausschüttungsgüte:

BKC Treuhand Portfolio

ISIN: DE000A2H5XV2

www.bkc-paderborn.de

Modern aufgesetzter, aktiv gemanagter Mischfonds +++ atmendes Portfolio +++ hohe Ausschüttungs- und Informationsgüte +++ Konzept mit ESG-DNA

Ausschüttungsgüte:

Comgest Growth Europe

ISIN: IE0004766675

www.comgest.com

Aktienfonds mit langem Leistungsnachweis +++ disziplinierte Aktienauswahl +++ Ausschüttende Tranchen mit 4% fixer Auskehrung +++ sehr renommierter Fondsmanager +++ Corona-Delle 2020 rasch aufgeholt

Ausschüttungsgüte:

CSR Aktien Deutschland Plus (I)

ISIN: DE000A2P37Q2

www.csr-beratungsgesellschaft.de

hohe Ausschüttungsvisibilität: Dividenden und Optionsprämien +++ diversifiziert Stiftungsportfolios durch Prognosefreiheit/Antizyklik +++ nimmt Anlegern die Entscheidung ab, wie hoch die Aktienquote sein soll

Ausschüttungsgüte:

DJE – Zins und Dividende

ISIN: LU0553164731

www.dje.de

ausgewogener Mischfonds +++ Alternative zum klassischen Stiftungsfonds +++ Mindestaktienquote 25% +++ Ausschüttung um 2% p.a.

Ausschüttungsgüte:

DZPB II Stiftung A

ISIN: LU1138506479

www.dz-privatbank.com

konservativ aufgesetzter Stiftungsfonds +++ fungiert als Basisbaustein im Stiftungsdepot +++ positives Volumenmomentum +++ viel Stiftungsknowhow vorhanden

Ausschüttungsgüte:

EB-SIM Multi-Asset-Fonds

ISIN: DE000A1JUU95 (Insti-Tranche)

www.eb-sim.de

modern aufgesetzt +++ mischt Alternative Anlagen bei +++ nachhaltig Art. 8 +++ SRRI 2

Ausschüttungsgüte:

FVM Stiftungsfonds S

ISIN: DE000A1110H8

www.freiburger-vm.de

Mischfonds mit strikter 70 zu 30-Portfolioaufteilung +++ kombiniert aktiven & passiven Anlagestil +++ Ausschüttung bei gut 1% p.a.

Ausschüttungsgüte:

Hamburger Stiftungsfonds

ISIN: DE000A0YCK42

www.haspa.de

Klassischer Stiftungsfonds investiert vorrangig in Aktien und Renten +++ verfügt über eine Ausschüttungsreserve

Ausschüttungsgüte:

Hansen&Heinrich Stiftungsfonds

ISIN: DE000A2H7PP6

www.hansen-heinrich.de

Defensiv ausgerichteter Mischfonds +++ 3% Ausschüttungsrendite +++ eigenes ESG-Reporting

Ausschüttungsgüte:

I-AM Vision Microfinance

ISIN: LU0563441954

www.visionmicrofinance.com

volumenstarker Mikrofinanzfonds +++ extrem stabile Leistungshistorie +++ komplett dekorreliert zum breiten Markt

Ausschüttungsgüte:

JPM Global Dividend Fund A (div) EUR

ISIN: LU0714179727

www.jpmorganassetmanagement.de

Aktienbaustein für globale Dividendenaktien +++ sehr langer track-record +++ ESG-Integration (Art. 8)

Ausschüttungsgüte:

KCD Catella Nachhaltigkeit IMMOBILIEN Deutschland

ISIN: DE000A2DHR68

www.catella.com

Immobilienfonds mit Fokus Deutschland +++ diszipliniertes Nachhaltigkeitskonzept +++ sich aufbauende Ausschüttung

Ausschüttungsgüte:

Metzler European Dividend Sustainability

ISIN: IE00BYY02855 / IE00BYY02962

www.metzler.com

Aktienbaustein für europäische Dividendenaktien +++ Ausschüttungen von >3% realistisch +++ zunehmende Ausschüttungsgüte

Ausschüttungsgüte:

M&G (Lux) Sustainable Allocation

ISIN: LU1900799708

www.mandg.de

Impact- und SDG-fokussierter Mischfonds +++ robuste Ausschüttung um 3% p.a. +++ global diversifiziert +++ Corona-Delle gut aufgeholt

Ausschüttungsgüte:

Pax ESG Multi Asset

ISIN: DE000A3DD903 Insti / DE000A3C92R1 Retail

www.pax-bank.de

modernes Konzept +++ glaubhaftes ESG-Setting +++ Impact-Komponente

Ausschüttungsgüte:

RLAM Global Sustainable Equity Strategy

ISIN: IE00BNTJ5819

www.rlam.co.uk

konzentriertes Portfolio +++ Artikel 9-Einstufung +++ globale Ausrichtung

Ausschüttungsgüte:

thesaurierend

Spiekermann Stiftungsfonds & CO

ISIN: DE000A1C1QH0

www.spiekermann-ag.de

vermögensverwaltend aufgelegter Stiftungsfonds +++ sehr hohe Ausschüttungsgüte +++ Corona- Delle rasch ausgebügelt

Ausschüttungsgüte:

TBF Global Income

ISIN: DE000A1JUV78

www.tbfsam.com

Global investierender Income-Fonds +++ hohe Ausschüttungsgüte, Ausschüttungsziel: konstanter Betrag in Euro je Anteil +++ hohe Informationsintensität

Ausschüttungsgüte:

terrAssisi Aktienfonds

ISIN: DE0009847343

www.terrassisi.de

reiner Aktienfonds +++ ökologisch und sozialethisch orientiert +++ globale Ausrichtung

Ausschüttungsgüte:

UBS-ETF MSCI EMU SRI

Low Carbon Select

ISIN: LU0629460675

www.ubs.com/etf

Aktien-ETF auf nachhaltige europäische Aktien +++ sehr strenges SRI-Konzept +++ gutes Ausschüttungsniveau

Ausschüttungsgüte:

UniInstitutional Stiftungsfonds Nachhaltig

ISIN: DE000A2DMVH4

institutional.union-investment.de

modern aufgesetzter Stiftungsfonds +++ Nachhaltigkeit als Kernbestandteil des Fondskonzepts +++ positive Volumenentwicklung

Ausschüttungsgüte:

*) da auch auf Kurszuwachs geachtet wird

Vermögenspooling Fonds Nr. 3

ISIN: DE000A14N9D3

www.hausdesstiftens.org

konservativ aufgesetzter Mischfonds +++ klarer Stiftungsfokus durch Stiftungsbackground +++ Ordentlicher Ertrag oberhalb 2% pro Jahr

Ausschüttungsgüte:

Legende

„Analyse & Werkzeuge“

Stiftungsfonds & Co. analysieren und vergleichen

Ausschüttungsdatenbank, Ausschüttungstrends, ErklärPodcast, Stiftungsfondswissen

#fondsfibel Werkzeugkasten

Die #fondsfibel-Ausschüttungsdatenbank

Alle Ausschüttungsdaten zu in Deutschland zugelassenen Stiftungsfonds +++ alle Ausschüttungsdaten zu unseren stiftungsgeeigneten #Club der 25-Fonds +++ jede Ausschüttung pro Kalenderjahr in der Tabelle aufgeführt, Einzelausschüttungen wurden zu einem Jahreswert kumuliert +++ eine Berechnung der jeweiligen Ausschüttungsrendite kann anhand des jeweils aktuellen Anteilspreises des Fonds vorgenommen werden [(Ausschüttung/Anteilspreis)*100] +++ sortierbar nach höchster Ausschüttung im Kalenderjahr

| Fondsname | ISIN | 2022 / € | 2021 / € | Ausschüttungsrendite in % p.a. der letzten 3 Jahre | Ausschüttung seit Fondsauflage €/p.a. | |

|---|---|---|---|---|---|---|

| 1. | Aachener Spar- und Stiftungsfonds (ab 10 T€) | DE000A1H9HS4 | 0,89 | 0,78 | 0,92 | 2,30 |

| 2. | AB FCP I -European Income Portfolio AR EUR | LU1165977643 | 0,55 | 0,622 | 5,11 | 0,67 |

| 3. | Aegon Global Diversified Income (ab 500 T€) | IE00BYYPFH06 | 0,54 | 0,522 | 5,182 | 0,53 |

| Class A - Retail - Tranche | IE00BYYPF581 | 0,51 | 0,50 | 5,04 | 0,50 | |

| 4. | Allianz Stiftungsfonds Nachhaltig | LU0224473941 | 1,14 | 1,125 | 2,12 | 0,90 |

| 5. | AXA World Funds - Global Strategic Bonds A Quarterly Fonds | LU0746604445 | 2,20 | 1,75 | 2,14 | 2,30 |

| 6. | Berenberg 1590 Stiftungsfonds A | DE000A0RE972 | 1,02 | 1,15 | 2,21 | 0,92 |

| 7. | Bethmann Stiftungsfonds P | DE000DWS08Y8 | 2,6 | 2,60 | 2,17 | 2,00 |

| 8. | BKC Treuhand Portfolio I | DE000A0YFQ92 | 1,75 | 1,72 | 1,70 | 2,56 |

| 9. | CT (Lux) Sustainable Multi-Asset Income Fund A Inc EUR* | LU2051394786 | 27,76 | 26,64 | 3,07 | 35,02 |

| 10. | Commerzbank Stiftungsfonds Rendite A | DE000A2PMS25 | 1,90 | 2,00 | 1,99 | 1,97 |

| 11. | Commerzbank Stiftungsfonds Stabilität A (ab 10 T€) | DE000A1XADA2 | 1,90 | 2,00 | 1,99 | 2,23 |

| 12. | CSR Ertrag Plus | DE000A2P37P4 | 1,20 | 1,10 | 1,14 | 1,40 |

| 13. | Deka Institutionell Stiftungen I (A) (ab 50 T€) | DE000DK2J6B1 | 1,00 | 0,75 | 0,87 | 0,98 |

| 14. | Deka Stiftungen Balance CF (ab 25 T€) | DE0005896864 | 0,80 | 0,50 | 1,08 | 1,04 |

| 15. | Deutscher Stiftungsfonds P | LU1438966258 | 2,00 | 2,30 | 2,25 | 1,70 |

| 16. | DJE - Short Term Bond XP EUR (ab 3 Mio. €) ** | LU1714355440 | 2,04 | 1,76 | 1,82 | 1,62 |

| DJE - Short Term Bond PA EUR (Retail-Tranche) | LU0159549814 | 2,40 | 1,81 | 1,84 | 3,11 | |

| 17. | DJE - Zins und Dividende PA | LU0553164731 | 2,33 | 2,51 | 1,52 | 1,66 |

| 18. | Do Stiftungsfonds | LU0785378091 | 20,00 | 10,00 | 1,33 | 14,35 |

| 19. | Dual Return Vision Microfinance (ab 125 T€) | LU0563441954 | 2,00 | 1,50 | 1,67 | 2,35 |

| 20. | DWS Stiftungsfonds LD | DE0005318406 | 0,70 | 0,70 | 1,51 | 1,45 |

| 21. | DZPB II Stiftungen A (ab 50 T€) | LU1138506479 | 0,82 | 0,82 | 0,97 | 1,18 |

| 22. | EB-Öko-Aktienfonds (R-Tranche)*** | LU0037079380 | 0,65 | 0,45 | 0,21 | 1,12 |

| 23. | EdR Fund Income Europe ID-EUR (ab 500 T€) | LU0992632454 | 3,21 | 2,14 | 2,96 | 3,21 |

| 24. | Fonds für Stiftungen Invesco (ab 10 T€) | DE0008023565 | 1,25 | 1,20 | 1,76 | 1,00 |

| 25. | Frankfurter Aktienfonds für Stiftungen | DE000A1JSWP1 | 4,31 | 4,27 | 3,71 | 3,94 |

| 26. | Frankfurter Stiftungsfonds I (ab 100 T€) | DE000A2DTMP1 | 3.712,08 | 3.605,48 | 4,01 | 3.510,46 |

| 27. | FVM Stiftungsfonds S (ab 200 T€) | DE000A1110H8 | 8,00 | 6,00 | 1,29 | 7,36 |

| 28. | GLS Aktienfonds | DE000A1W2CK8 | 1,75 | 1,75 | 1,97 | 1,15 |

| 29. | HAC Quant Stiftungsfonds flexibel global LAC | LU1315150497 | 0,79 | 0,75 | 2,49 | 0,51 |

| 30. | HAL Multi Asset Conservative SA **** | LU0515461050 | 0,47 | 0,92 | 0,59 | 0,94 |

| 31. | HAL Nachhaltigkeitsfonds Stiftungen R***** | DE000A0JELN1 | 2,40 | 2,40 | 2,21 | 1,98 |

| 32. | H&H Stiftungsfonds | DE000A2H7PQ4 | 3,00 | 3,00 | 3,12 | 2,87 |

| 33. | Hamburger Stiftungsfonds | DE000A0YCK42 | 1,60 | 1,60 | 1,87 | 2,16 |

| 34. | Hanseatischer Stiftungsfonds (ab 100 T€) | DE000A2PF029 | 0,92 | 1,128 | 1,49 | 0,68 |

| 35. | HP&P Stiftungsfonds | DE000A2QCXF7 | 3,14 | 0,00 | 3,24 | 3,14 |

| 36. | JPMorgan Investment Funds - Global Income | LU0395794307 | 5,14 | 5,30 | 4,06 | 6,02 |

| 37. | KCD Catella Nachhaltigkeit IMMOBILIEN Deutschland | DE000A2DHR68 | 0,19 | 0,20 | 1,49 | 0,10 |

| 38. | KirAc Stiftungsfonds Alpha (ab 50 T€) | DE000A2P37D0 | 0,45 | 0,22 | 0,74 | 0,34 |

| 39. | KirAc Stiftungsfonds Omega | DE000A2QCXW2 | 1,34 | 0,43 | 0,95 | 0,89 |

| 40. | LIGA Stiftungsfonds SI | DE000A2PB556 | 1,30 | 1,00 | 1,15 | 1,52 |

| 41. | M&G (Lux) Sustainable Allocation | LU1900799708 | 0,31 | 0,263 | 2,67 | 0,28 |

| 42. | Merck Finck Stiftungsfonds | DE0008483983 | 0,70 | 0,85 | 2,49 | 2,02 |

| 43. | Merck Finck Stiftungsfonds Balanced | DE000A1C5D88 | 2,10 | 2,00 | 1,43 | 0,89 |

| 44. | Merck Finck Stiftungsfonds Dynamic | DE000A2PMXU7 | 16,00 | 15,60 | 1,27 | 10,73 |

| 45. | Metzler European Dividend Sustainable A | IE00BYY02855 | 3,00 | 2,30 | 2,02 | 1,98 |

| Retail-Tranche, in € | LU1378880410 | 1,33 | 1,34 | 4,48 | 1,17 | |

| 46. | Münsterländische Bank Stiftungsfonds | DE000A0YJMK3 | 4,00 | 4,00 | 1,55 | 4,02 |

| 47. | NB-Stiftungsfonds 2 | DE0009766915 | 0,65 | 0,50 | 1,11 | 1,25 |

| 48. | Nixdorf Stiftungsfonds | DE000A1W2BP9 | 1,25 | 1,50 | 1,72 | 1,74 |

| 49. | NordLux pro Fondsmanagement Bürgerstiftungsfonds | LU0945096450 | 2,50 | 2,50 | 2,65 | 2,33 |

| 50. | Ökobasis One World Protect | DE000A2DJU46 | 0,10 | 0,10 | 0,08 | 0,06 |

| 51. | SALytic Stiftungsfonds (ab 100 T€) | DE000A1WZ0S9 | 0,90 | 0,90 | 1,87 | 1,15 |

| 52. | Spiekermann Stiftungsfonds & CO. | DE000A1C1QH0 | 2,60 | 2,55 | 2,80 | 3,04 |

| 53. | Stiftungsfonds ESG Global S (ab 50 T€) | DE000DK0LJZ7 | 3,45 | 1,30 | 1,28 | 1,42 |

| 54. | Stiftungsfonds Westfalen A (ab 50 T€) | DE000A0RA4R0 | 19,70 | 22,59 | 1,89 | 30,78 |

| 55. | SWuK Renten Flexibel | DE000A1H72M7 | 0,50 | 1,50 | 1,40 | 2,48 |

| 56. | TBF Global Income | DE000A1JUV78 | 3,50 | 3,50 | 3,33 | 2,65 |

| 57. | terrAssisi Stiftungsfonds | DE000A2DJT56 | 0,15 | 0,07 | 0,05 | 0,12 |

| 58. | UBS ETF - MSCI EMU Socially Responsible ETF A-dis | LU0629460675 | 2,78 | 2,541 | 2,26 | 2,50 |

| 59. | UniInstitutional Stiftungsfonds Nachhaltig | DE000A2DMVH4 | 1,50 | 1,50 | 1,44 | 1,13 |

| 60. | Vermögensmanagement für Stiftungen (ab 250 T€) | DE000A1W2BR5 | 1,75 | 1,50 | 1,56 | 2,09 |

| 61. | Vermögenspooling Fonds Nr. 3 | DE000A14N9D3 | 0,25 | 0,25 | 2,53 | 0,29 |

| 62. | VR Premium Fonds Securitas Stiftungen | LU0392133038 | 1,50 | 1,00 | 1,29 | 1,10 |

| 63. | Werte und Sicherheit Nachhaltiger Stiftungsfonds | DE000A2PE1C4 | 2,00 | 1,35 | 2,33 | 2,12 |

* Nachfolgefonds des F&C HVG Stiftungsfonds (ISIN LU0132935627, Auflage 25.07.2001) wurde der BMO Sustainable Multi Asset Income (LU2051394786).

Nach der Übernahme BMO durch Columbia Threadneedle wurde der Fonds umbenannt.

Ab 04.07.2022 ist der neue Name: CT (LUX) Sustainable Multi-Asset Income Fund A Inc EUR

Durchschnittliche Ausschüttungen in der Tabelle sind seit Auflage des Ursprungsfonds (2001) berechnet.

** Der DJE Stiftungsfonds Renten I (ISIN LU0423128866) wurde mit dem DJE-Short Term Bond XP EUR (ISIN LU1714355440) verschmolzen (01.08.2022).

Mindestanlage dieser Tranche: 3 Mio. €

Retail-Tranche: DJE-Short Term Bond PA (ISIN LU0159549814). Auflage 2003, Ausschüttungen erst seit 2013.

*** Der Fonds schüttet erst seit 2019 aus. Berechnungen seit diesem Datum.

**** Alter Fondsname: H&A Rendite Plus S (ISIN LU0515461050). Mit Wirkung zum 1. Oktober 2022 wurde der Fonds in „HAL Multi Asset Conservative“ umbenannt.

***** Der LAM-STIFTERFONDS-UNIVERSAL (ISIN DE000A0JELN1) wurde in HAL Nachhaltigkeitsfonds Stiftungen R umbenannt

HINWEIS:

Die beiden Fonds Barbarossa Europäischer Stiftungsfonds I (ISIN DE000A2QDSM1) und Castell Generationenfonds Stiftungen (ISIN DE000A2N82M2) wurden mangels Datenmaterials aus der Übersicht herausgenommen.

RECHTLICHER HINWEIS

Die FondsFibel für Stiftungen & NPO wird durch die stiftungsmarktplatz.eu GbR veröffentlicht. Verantwortlich für den Inhalt ist Tobias Karow. Die Redaktion hat die Quellen der Informationen sorgfältig ausgewählt, übernimmt für die Richtigkeit der gemachten Angaben jedoch keine Haftung. Die in der FondsFibel für Stiftungen & NPOs und auf www.fondsfibel.de gemachten Angaben dienen der Information bzw. der Darstellung und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar.

Archiv

Alle FondsFibeln auf einen Klick

Kontakt

Ihre Stiftung möchte ihr Stiftungsvermögen in Fonds anlegen, und Sie haben Fragen dazu?

Sie möchten die Fondsanlage Ihres Stiftungsvermögen einmal mit einem Stiftungsexperten diskutieren?

Oder haben Sie eine Frage rund um Stiftungsfonds & Co., der wir uns hier bspw. im #fondsfibel-Ratgeber einmal widmen sollen?

Dann schreiben Sie mir gerne an t.karow@stiftungsmarktplatz.eu, ich freue mich auf Ihre Anregungen und Fragen.

RECHTLICHER HINWEIS

Die FondsFibel für Stiftungen & NPO wird durch die stiftungsmarktplatz.eu GbR veröffentlicht. Verantwortlich für den Inhalt ist Tobias Karow. Die Redaktion hat die Quellen der Informationen sorgfältig ausgewählt, übernimmt für die Richtigkeit der gemachten Angaben jedoch keine Haftung. Die in der FondsFibel für Stiftungen & NPOs und auf www.fondsfibel.de gemachten Angaben dienen der Information bzw. der Darstellung und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Die Redaktion übernimmt ferner keine Haftung für ungefragt eingesendete Textmanuskripte, sonstige Veröffentlichungen oder Grafikmaterial. Sofern Artikel aus der FondsFibel für Stiftungen & NPOs für elektronische News- oder Presseveröffentlichungen verwendet werden sollen, können die dafür erforderlichen Rechte bei stiftungsmarktplatz.eu erworben werden.