Der Club der 25

Europa-Aktienfonds für Stiftungen

Comgest Growth Europe

ISIN: IE0004766675 – www.comgest.com

Aktuell (per 31.01.2023)

Nach einem sehr schwachen ersten Halbjahr (-22,84 %) konnte der Fonds in der zweiten Jahreshälfte einen Gewinn von 2,7 % erzielen. Das dritte Quartal war noch ein Verlustzeitraum (-4,1 %), aber in den letzten drei Monaten des Jahres konnte ein Plus von 7,1 % erwirtschaftet werden. Auf Jahressicht musste der Fonds einen Kursrückgang von 20,6 % verzeichnen.

Das Fondsmanagement verwendet einen hauseigenen Qualitätsfilter bei der Auswahl der einzelnen Positionen. Dieser hat verhindert, dass der Fonds u.a. in die Öl- und Gasindustrie oder den Automobilsektor investiert, die sich vergangenes Jahr aber stark entwickelt hatten. Die besten Ergebnisse haben das dänische Pharmaunternehmen Novo Nordisk, MTU Aero Engines und Hermes International beigetragen. Zudem profitierte das Portfolio vom stärkeren USD, da die Unternehmen im Fonds rund ein Drittel ihres Umsatzes in Nordamerika erzielen.

Die Kursrückgänge hat das Fondsmanagement genutzt, um die Positionen bei wachstumsstärkeren Firmen wie Straumann, Adyen, Alcon und Coloplast aufzustocken. Die größere Volatilität wurde auch dafür genutzt, den Fonds für das nächste Jahrzehnt auszurichten: Die Digitalisierung bleibt ein zentrales Thema, der Übergang zu einer grünen Wirtschaft, zudem dürfte der Healthcare – Bereich wachsen. Gleichzeitig betont das Fondsmanagement, dass es in Unternehmen investiert wird, nicht in Megatrends. Qualität steht dabei, wie bisher, an erster Stelle.

Konzept

Der Comgest Growth Europe ist ein reiner Aktienfonds, Ziel ist die Schaffung eines Portfolios, das aus qualitativ hochwertigen Unternehmen mit langfristigem Wachstum besteht, die in Europa ihren Hauptsitz haben oder dort überwiegend tätig sind. Der Fonds richtet sich an Anleger mit langfristigem Anlagehorizont (5 Jahre oder länger). Comgest setzt daher auf solche Unternehmen, die einzigartige Produkte oder Dienstleistungen anbieten, die schwer kopiert werden können und deren Preise deshalb geringerem Konkurrenzdruck unterworfen sind.

Das konzentrierte Portfolio arbeitet mit weniger als 40 Einzelpositionen (38 per 30.06.2022). Die Länderschwerpunkte liegen bei Frankreich, Schweiz, Niederlande und Dänemark. Deutschland liegt mit 4,9 % Gewichtung auf Platz 9 der Länderallokation. Bevorzugte Branchen sind das Gesundheitswesen, Informationstechnologie und Konsumgüter. Die Cashquote lag am Ende des Jahres 2022 bei 3,7 %.

Teilen Sie diese Analyse

Leistungsdaten

Ausschüttungsrendite

2022

+ 3,99 %

Termin

der Ausschüttung

April jedes Jahres

Wertentwicklung

letzte 5 Jahre

+ 8,54 % p.a.

Max. Rückschlag

letzte 3 Jahre

minus 27,81 %

(Corona-Crash)

Reporting

Factsheet

Transparenzebericht

Kosten

TER per per 31.12.2022

1,55 %

Kommentar

Knapp 35% Performance, da könnte man auf den Gedanken kommen, mal Gewinne mitzunehmen. Doch Obacht: Comgest betont, dass die Steigerung nicht auf einer wie auch immer gearteten vorauseilenden Überbewertung künftiger Gewinne basiert, sondern mit den t a t s ä c h l i c h e n Gewinnsteigerungen der Portfoliounternehmen ziemlich genau korreliert. Beispiel Technologie: Die Krise hat bei allen Unternehmen – Vorreitern ebenso wie Nachzüglern – für einen Schub bei der digitalen Transformation gesorgt, sei es die Umstellung auf E-Autos oder die Aufrüstung alter IT-Systeme. Die positiven Effekte dieser Investitionen zogen sich durch das gesamte Portfolio – und werden es weiter tun. Um dem Wunsch vieler Investoren, darunter auch Stiftungen, nach ordentlichen Erträgen nachzukommen, wurden eine ausschüttende Tranche 2019 aufgelegt. Retail- (ISIN: IE00BGPZCK54) und institutionelle Anteilsklasse (ISIN: IE00BGPZCL61) locken mit einer fixen Ausschüttung von 4 % p.a. Die Ausschüttungen werden vor allem aus Dividenden resultieren, Stiftungen sollten trotzdem eine Regelung auch für außerordentliche Erträge vorhalten.

Stärken & Schwächen

Stärken: Sehr konstanter Anlagestil, der auf Kontinuität angelegt ist +++ resiliente Geschäftsmodelle im Fokus +++ Ausgesprochen fokussiertes Management mit nachgewiesener Erfahrung und Erfolg im Umsetzen der Strategie +++ Unternehmen im Eigentum der Mitarbeiter, daher weitreichende Interessengemeinschaft mit Investoren +++ solider, langfristig performanter Baustein für den Aufbau einer Aktienquote +++ ausschüttende Tranche kommt dem Bedürfnis von Anlegern wie Stiftungen nach ordentlichen Erträgen nach

Schwächen: logischerweise noch wenig Ausschüttungshistorie +++ als reiner Aktienfonds sind größere Schwankungen im Falle trudelnder Märkte möglich +++ Verzicht auf die großen US-Techwerte muss mit anderen Fonds in einem Stiftungsportfolio ausgeglichen werden.

ESG-Check

Für Comgest ist die Berücksichtigung von Nachhaltigkeitskriterien im Anlageprozess keine neue Entwicklung, sondern seit jeher Bestandteil der Anlagephilosophie – Comgest nennt derlei „ESG-native“. Das spiegelt sich im Fonds wider: Die CO2-Bilanz pro investierter Million liegt bei lediglich 41 Tonnen, also nur einem Sechstel der Benchmarkfonds. Auch der ökologische Fußabdruck der Portfoliounternehmen liegt bei nur einem Drittel der Benchmark.

ESG-Güte

Ausschüttungsgüte

Performancegüte

Informationsgüte

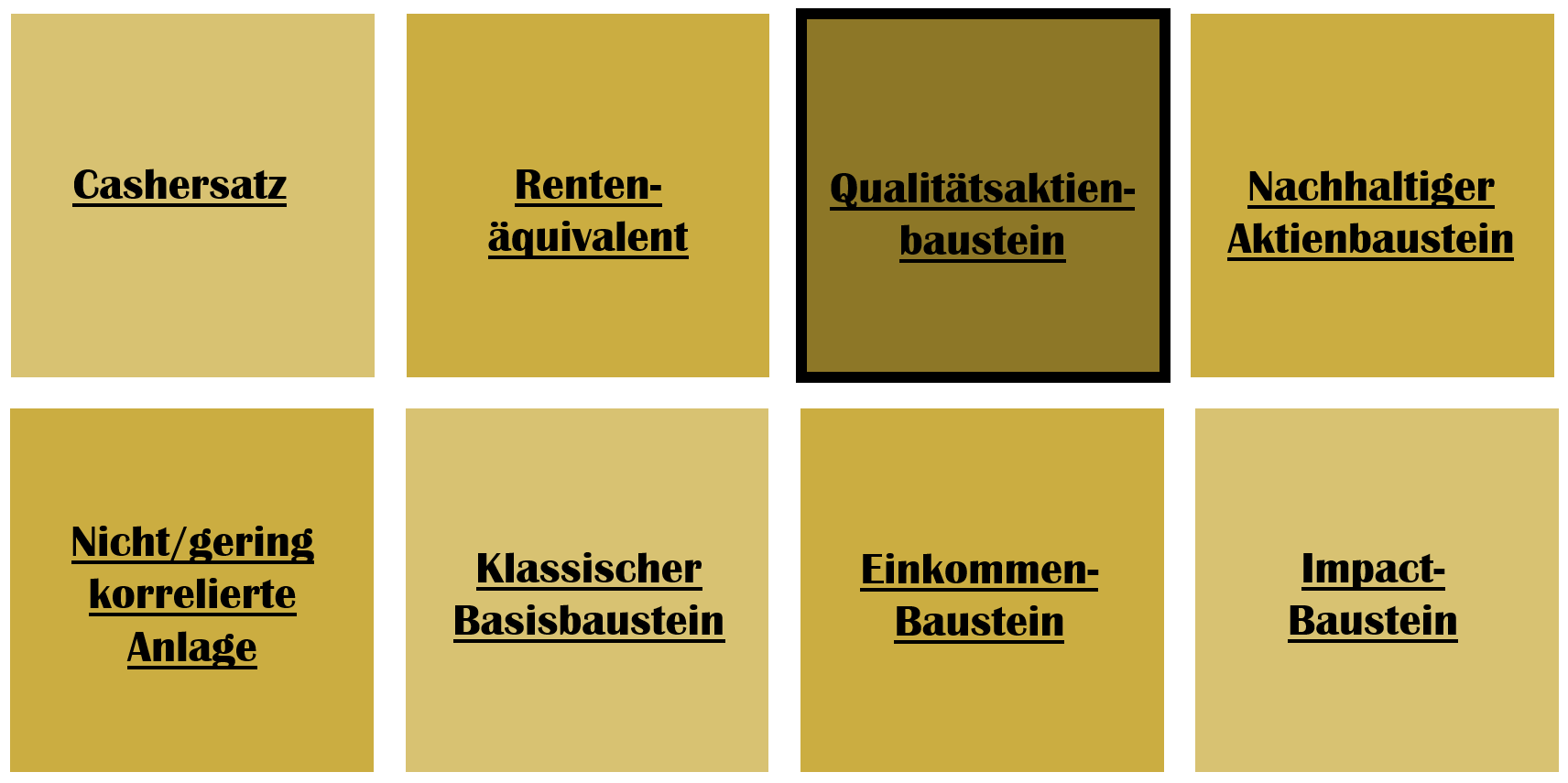

Einsatzbereich des Fonds im Stiftungsportfolio

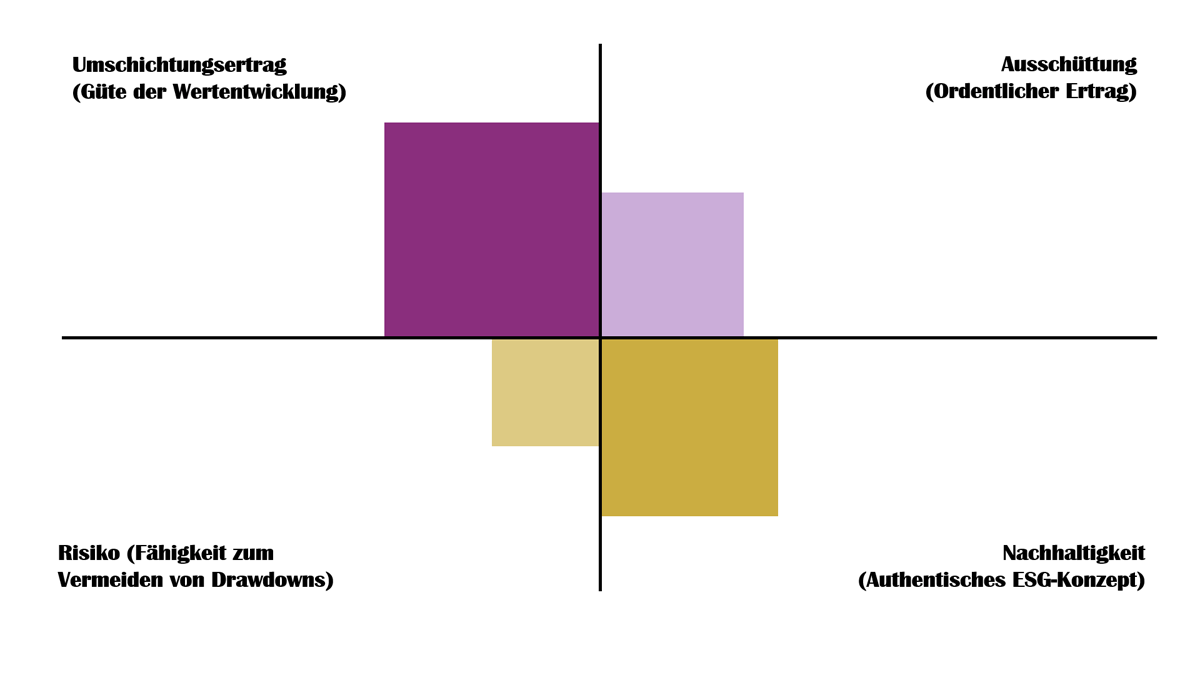

Der Fonds im QualiS360-Check

Zur Erklärung – so hilft QualiS360 Stiftungen bei der Fondsanlage weiter:

QualiS360 ist eine Vier-Quadranten-Matrix, die Stiftungen dabei unterstützt, Fonds im Hinblick auf die eigenen Anlageziele zu vergleichen und die sachgerechte Entscheidung zu einem Fonds gegenüber der Stiftungsaufsicht zu dokumentieren. Auch der Vergleich von Fonds untereinander wird aus Stiftungssicht vereinfacht. Die vier Quadranten zeigen, bei welchem Leistungsmerkmal der jeweilige Fonds die stärkste bzw. geringste Ausprägung zeigt. Betrachtet werden die aus Stiftungssicht relevantesten Sphären Ausschüttung (also die Güte des ordentlichen Ertrags), Wertentwicklung (hieran hängen potentielle Umschichtungserlöse), Risiko (übersetzt in die Fähigkeit zum Vermeiden von Drawdowns) und Nachhaltigkeit (gemeint ist ein authentisches Nachhaltigkeitskonzept). Die QualiS360-Matrix wurde in Zusammenarbeit mit stiftungscockpit.de entwickelt.

Was ist ein stiftungsgeeigneter Fonds?

Den einen passenden stiftungsgeeigneten Fonds gibt es nicht, auch nicht wenn er ‚Stiftung‘ im Namen trägt. Stiftungsgeeignet wird ein Fonds dadurch, dass er für eine seitens der Stiftung definierte Aufgabe ein Leistungsmerkmal mitbringt, über das diese Aufgabe gelöst werden kann.

Wie finde ich den passenden Fonds für mein Stiftungsvermögen?

Stiftungen sollten sich zu der von ihr gestellten Aufgabe verschiedene Leistungsmerkmale eines Fonds in der Historie anschauen. Die Wertentwicklung des Fonds pro Jahr seit Auflage, die Ausschüttung des Fonds seit Auflage, die tatsächlichen Drawdowns und durchschnittlichen Kosten (TER) seit Bestehen des Fonds. Im Abgleich damit lässt sich prüfen, ob ein Fonds zur gestellten Aufgabe passt – oder eben nicht.

Die Analysen der Fonds für den Club der 25 wurden von Tobias Karow und Stefan Preuß verfasst.