Ratgeber

ESG ist Pflicht, nicht Kür

Wie ein ESG-Reporting aus einem Stiftungsfonds einen besseren Fonds macht

Text: Tobias Karow, Lesezeit: 9min39, FondsFibel 2021

Stiftungsfonds sind dem Namen nach Fonds, die speziell für die Belange und Anforderungen von Stiftungen konzipiert wurden. Sofern sich nun Stiftungen immer stärker mit dem Themenkomplex Nachhaltigkeit auseinandersetzen, sollten auch Stiftungsfonds hierauf reagieren – indem sie ESG-Kriterien in die Veranlagung des Stiftungsfonds-Vermögens einfließen lassen UND Stiftungen über Tools wie ein ESG-Reporting sprech- und entscheidungsfähiger hinsichtlich ESG machen. Wir haben uns am Beispiel des Hansen und Heinrich (H&H) Stiftungsfonds einmal angeschaut, wie derlei in der Praxis aussehen kann.

Teilen Sie diesen Artikel

Nachhaltigkeit ist sicherlich einer der Begriffe, der mit am häufigsten fällt, wenn Stiftungen sich mit ihrer Kapitalanlage auseinandersetzen. Noch häufiger wollen Stiftungen inzwischen wissen, wie Fonds anlegen und ihre Anlagepolitik bereits an ebenjenes ESG-Gerüst angepasst haben. Denn nichts ist für Stiftungen und ihre Verantwortlichen schlimmer, als einen Fonds im Portfolio zu haben, bei dem Stiftung zwar draufsteht, bei dem aber bei Tageslicht betrachtet zu wenig Stiftung drin ist, weil das Wörtchen „nachhaltig“ zu wenig mit Leben gefüllt ist und echter Expertise unterfüttert wird. Umso wichtiger ist es, dass Stiftungsfonds und stiftungsgeeignete Fonds ihr ESG-Konzept durchprüfen und darstellen lassen, oder dass zumindest Anstrengungen diesbezüglich unternommen werden. Denn dort wo entlang der ESG-Systematik Transparenz geschaffen wird, ist die sachgerechte Entscheidung zu einem Fonds nicht mehr weit.

Ein gutes ESG-Reporting sorgt für mehr Transparenz

Insofern also ESG zur Pflicht für alle Anleger in und Anbieter von Fonds wird, umso wichtiger wird eine aussagekräftige Darstellung dessen, was ESG-seitig in einem Fonds passiert. Mit Worthülsen wie „Wir legen das Stiftungsvermögen nach nachhaltigen Prinzipien an“ werden sich StiftungsentscheiderInnen auf jeden Fall nicht mehr zufriedengeben, denn solchen Sätzen wohnt ein ‚Anleger für dumm verkaufen‘ inne. Aber was leistet eigentlich ein gutes ESG-Reporting bei einem Fonds? Erst einmal folgt es einer einheitlichen Mechanik, wodurch die ESG-Güte von Fonds vergleichbar gemacht werden kann. Zu Zweiten macht ein gutes ESG-Reporting Aspekte eines Fondsportfolios sichtbar, die Factsheet und Co. so nicht zutage fördern. Ein gutes ESG-Reporting sorgt also für ein höheres Niveau von Transparenz.

Stiftungen reduzieren mögliche Reputationsrisiken

Für Stiftungen hat ein gutes ESG-Reporting aber noch aus einem anderen Grund eine hohe Bewandtnis. Da Stiftungen steuerbefreite Körperschaften und ihrer DNA nach im Sinne der guten Sache aktiv sind, verpflichtet sie das an und für sich auch dazu, ihr Stiftungsvermögen auf jeden Fall verantwortungsbewusst anzulegen. Zumindest aber so, dass problembehaftete Aktivitäten nicht auch noch investorenseitig unterstützt oder goutiert werden. So Stiftungen dies doch tun, entsteht daraus resultierend ein Reputationsrisiko, wenn eines Tages Unterstützer, Spender oder Begleiter der Stiftung Fragen genau danach stellen. Exakt das aber kann sich keine Stiftung leisten.

Melanie Kühlborn-Ebach, Geschäftsführerin LMM Investment Controlling in Frankfurt

„Beim Thema Nachhaltigkeit geht es schon lange nicht mehr nur ums Investieren in erneuerbare Energien – die Aspekte E (Environmental), S (Social) und G (Governance) spielen in ihrer Gesamtheit eine Rolle. In Bezug auf ESG wird es zudem wichtiger, auch seine liquiden Anlagen zu analysieren, bestimmte Anlagen auszusortieren oder aktives “Impact Investing” zu betreiben. Es gilt auch, die im Hintergrund liegenden Strukturen der Investments aufzudecken und dort die Einhaltung von ESG-Standards zu überwachen. Denn nur weil ein Unternehmen nachhaltig und ESG-Konform arbeitet, gilt das nicht gleich für die Tochterunternehmen oder die Zulieferer.“

Stiftungsverantwortliche treffen sachgerechtere Entscheidungen

Insofern spielen Stiftungen der ESG-Aktionsplan der Europäischen Union beziehungsweise alle Bestrebungen, Kapitalanlage nachhaltiger zu gestalten, in die Karten. Ein ESG-Reporting macht nun problematische Aktivitäten von Unternehmen bzw. Emittenten sichtbar, es zeigt, ob beispielsweise die UN-Prinzipien für nachhaltige Entwicklung und verantwortungsbewusstes Wirtschaften eingehalten wurden. Schon ein kleiner Verstoß wird durch ein ESG-Reporting angezeigt und versetzt eine Stiftung in die Lage, für sich zu beurteilen, ob sie mit diesem Malus in einem Fonds leben kann oder eben nicht.

Ein ESG-Reporting greift damit in die Entscheidungsfindung rund um die Fondsanlage von Stiftungen ein und unterstützt Stiftungsverantwortliche dabei, eine noch sachgerechtere Entscheidung zu treffen. Bezogen auf das Management eines Stiftungsfonds bedeutet ein ESG-Reporting: Das Fondsmanagement bekommt ein weiteres Korrektiv an die Hand, das Entscheidungen für oder gegen ein Investment zusätzlich legitimieren kann.

Hansen & Heinrich Stiftungsfonds mit ESG-Reporting ausgestattet

Wer dokumentiert belegen kann, dass er sich zusätzlich mit einem ESG-Reporting schlau zu einem Fonds gemacht hat, bzw. dass er nur Fonds mit einem ESG-Reporting ausgewählt hat, dem kann attestiert werden, eine Haltung zum Themenkomplex ESG zu haben und ESG-Kriterien in die Veranlagung des Stiftungsvermögen einfließen zu lassen. Das wiederum werden künftig Stakeholder einer Stiftung sehen wollen, insofern ist ein heute zu Rate gezogenes ESG-Reporting ein Werkzeug, kritische Nachfragen oder gar Reputationsschäden im Morgen zu vermeiden. Mit dem Hansen & Heinrich Stiftungsfonds wurde ein auf die Belange von Stiftungen ausgerichteter Fonds von LMM Investment Controlling mit einem solchen ESG-Reporting ausgestattet, auch mit der Idee, das Management des Fonds noch besser im ESG-Doing zu unterstützen.

Ist das Fondsportfolio auf dem richtigen Weg?

Für den Hansen & Heinrich Stiftungsfonds lässt sich sagen, dass durch das ESG-Reporting das Exposure gegenüber umstrittenen Geschäftsfeldern sichtbar gemacht wird, und zwar über eine komplette Portfoliodurchschau. Hieraus wird ersichtlich, welche Fortschritte bei ESG-Kriterien Unternehmen und Länder gemacht haben, was dem Fonds die Möglichkeit an die Hand gibt, sich von Positionen zu trennen, bei denen eben genau keine ESG-Fortschritte sichtbar geworden sind in der Berichtsperiode oder in den bspw. vergangenen vier Berichtsperioden. Auf der anderen Seite: Das ESG-Reporting zeigt, ob das Portfolio „auf dem richtigen Weg“ ist und ob es sukzessive dahin entwickelt wird zu den Themen, die auf eine bessere Zukunft, auf einen verantwortungsvolleren Umgang mit den Ressourcen einzahlen.

ESG-authentisches Portfolio des H&H Stiftungsfonds

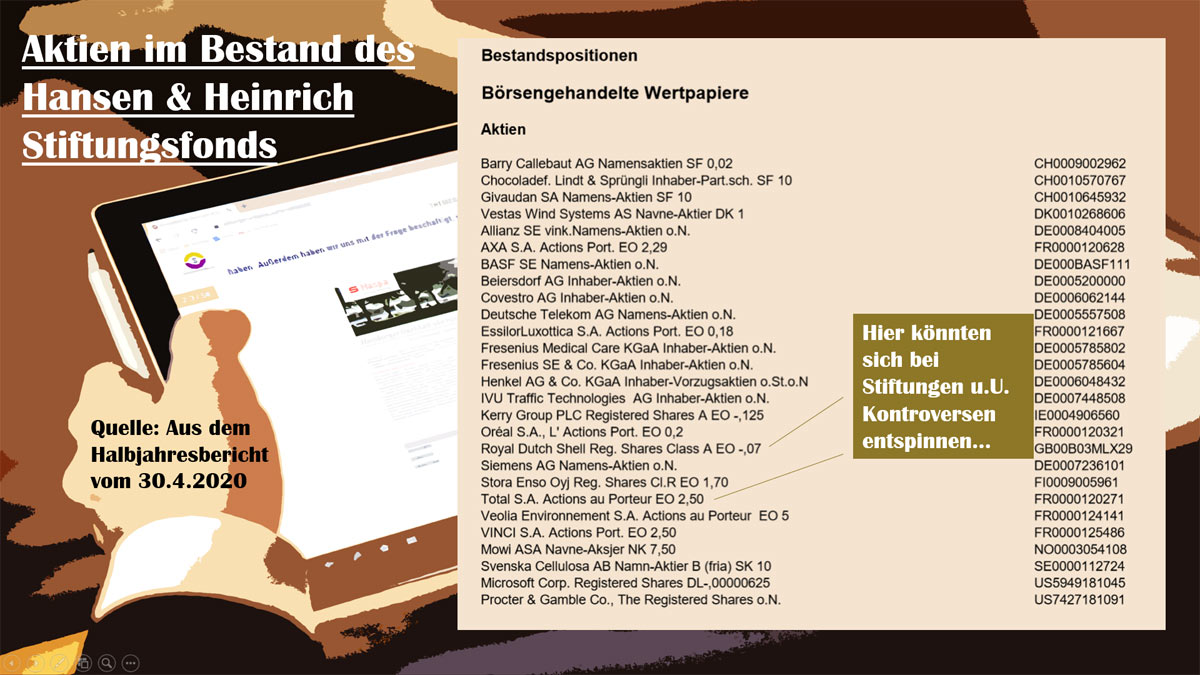

Ein Blick in den letzten Halbjahresbericht zum Hansen & Heinrich Stiftungsfonds zeigt, wo gemäß einer ESG-Metrik im Fondsportfolio die Schwerpunkte liegen, und wo nicht. Auf der Aktienseite finden sich mit Royal Dutch und Total lediglich zwei Unternehmen, die auf den ersten Blick Probleme zeigen, die viele Stiftungen nicht mittragen dürften, obschon beide zu den nachhaltigsten ihrer Branche (Best-in-Class) gehören. Das sieht in anderen Stiftungsfonds ganz anders aus. Speziell Umweltstiftungen würden an dieser Stelle sicher gerne noch mehr Betreiber von Wind- und Solaranlagen statt der Ölriesen im Portfolio sehen, aber der Fonds setzt bei den Erneuerbaren auch schon etliche Akzente. Auf der Anleiheseite wiederum sind Papiere von Goldman Sachs, der amerikanischen Investmentbank, Vattenfall und HSBC zu sehen, diese dürften zu Diskussionen anregen, haben aber aus guten Gründen ihren Platz im Portfolio. Aber viele Kontroversen, die wirklich zur Diskussion anregen, sind im Portfolio nicht mehr enthalten.

Andreas Heinrich, Gründungsaktionär und Leiter Portfoliomanagement Hansen & Heinrich AG,

über Öl & Co. im Stiftungsfondsdepot

„Die Ölkonzerne tragen ihren schlechten Ruf und die damit zusammenhängende negative Bewertung hinsichtlich Nachhaltigkeit aus der Vergangenheit weiterhin mit in die aktuelle Zeit, jedoch teilweise zu Unrecht. Royal Dutch Shell hat zum Beispiel vor Jahren beschlossen, das Geschäftsmodell deutlich nachhaltiger auszurichten. So strebt das Unternehmen an, zukünftig an die Nummer eins für grünen Wasserstoff in Deutschland zu werden und misst auch Windkraft und Elektromobilität eine höhere Bedeutung zu. Beispielsweise soll die Rheinland-Raffinerie zukünftig weniger Rohöl und mehr regenerative Energiestoffe produzieren.

2050 sollen dort keine fossilen flüssigen Brennstoffe mehr verkauft werden. Stattdessen soll sich die Raffinerie zu je einem Drittel aus synthetischen Kraftstoffen, Biokraftstoff und grünem Wasserstoff zusammensetzen. Wir schließen Unternehmen nicht grundsätzlich aus, weil sie aus kontroversen Branchen stammen, sondern berücksichtigen auch eine positive Entwicklung und Umstrukturierung des Geschäftsmodells hin zu mehr Nachhaltigkeit, wie beispielsweise bei RWE. Wir glauben an die Wandlungsfähigkeit von Unternehmen und möchten diese dafür auch entsprechend honorieren und daran durch Investition in diese Gesellschaften für unsere Anleger partizipieren. Daneben haben wir auch grüne Energieversorger wie Orsted, Vestas Wind Systems oder Enel im Portfolio.“

Stiftungen erkennen Kontroversen – und können diese diskutieren

Diese Kontroversen aber überhaupt zu erkennen, und über diese dann diskutieren zu können, ist sicherlich einer der zentralen Mehrwerte eines ESG-Reportings. Stiftungen werden in die Lage versetzt, diese Kontroversen beurteilen und bewerten zu können – und ihre eigenen roten Linien zu ziehen. Eine Stiftung, die sich für gleichgute Arbeitsbedingungen einsetzt oder für die Gleichstellung der Frau wird kaum akzeptieren, dass in einem Unternehmen/in einem Land die Arbeitsschutzmaßnahmen nicht beachtet oder geringgeschätzt werden und bspw. Frauen strukturell benachteiligt werden. Der Nutzen des ESG-Reportings ist dann aus der Sicht heraus enorm hoch, als dass Stiftungen Fondsprodukte besser mit ihren stiftungsindividuellen Vorgaben abgleichen können.

Gleichzeitig lesen Stiftungen aus einem ESG-Reporting heraus, ob der jeweilige Stiftungsfonds oder stiftungsgeeignete Fonds authentisch hinsichtlich der Umsetzung von ESG im Portfolio ist. Im H&H Stiftungsfonds wird zum Beispiel bei der Unternehmensanalyse besonders auf Produkte, Dienstleistungen, auf gute Unternehmensführung sowie ein verantwortungsvolles Umweltmanagement Augenmerk gelegt. In der Analyse einzelner Länder stehen ebenfalls einzelne Aspekte im Blickpunkt. Das ESG-Reporting zeigt dann, ob diese Kriterien im Portfolio Niederschlag gefunden haben. So dies der Fall ist, ist der ESG-Ansatz des Fondsmanagements plausibel, und eben authentisch.

Andreas Heinrich, Gründungsaktionär und Leiter Portfoliomanagement Hansen & Heinrich AG,

über den Wert eines ESG-Reportings

„Für uns ist neben der Unabhängigkeit, welche die Reportings von LMM für uns bieten, die Möglichkeit zur Reduzierung von etwaigen Risiken von großer Relevanz. ESG-Ratingagenturen unterscheiden sich zum Teil sehr stark in der Vorgehensweise, dies führt zu zum Teil sehr unterschiedlichen endgültigen Ratings. Wir arbeiten in unserer Analyse mit den Ratings von Refinitiv, LMM arbeitet mit den Ratings von MSCI ESG. Es kam also vor, dass sich Unternehmen in unserem Portfolio befanden, die sich bei LMM in einer schlechteren Bewertung niedergeschlagen haben.

Hier sei als Beispiel die Volkswagen AG zu nennen, die wir inzwischen komplett aus unserem Portfolio entfernt haben (sowohl die Aktie als sämtliche Anleihepositionen). Die Definition von Nachhaltigkeit, Umweltschutz und gesellschaftlicher Verantwortung des Unternehmens konnte nicht mit unseren Vorstellungen eines nachhaltigen Unternehmens in Einklang gebracht werden. Der Bericht von LMM hat uns hierbei einen Anstoß gegeben die ursprünglich getroffenen Annahmen nochmals zu überdenken und zu hinterfragen.

Dies heißt jedoch nicht, dass ein Unternehmen automatisch aus unserem Portfolio verbannt wird, wenn es bei LMM ein schlechtes Rating erhält, wie unsere Investition in Novartis zeigt. Während der Wert bei LMM während mehrerer Berichte als „Ausfall“ deklariert wurde, aufgrund früherer Bestechungsvorwürfe, ist das Unternehmen gemäß unseres Anlageprozesses nicht ausgeschieden. Für uns stand die breite Positionierung von Novartis im Bereich der Pharma-Industrie und das hohe Engagement zur Verbesserung des Klimaschutzes, durch beispielsweise einen CO2-neutralen Betrieb bis 2025 oder eine Wasserneutralität bis 2030 im Vordergrund. Inzwischen wird dies auch durch ein höheres ESG-Rating von MSCI ESG und infolgedessen bei LMM bewertet.

Die Berichte von LMM und die Gespräche mit den dortigen Kollegen haben uns angeregt, auch in der Titelselektion von neuen Portfoliounternehmen stärker auf Nachhaltigkeitskriterien zu achten. Wir haben daher einen stärkeren Fokus auf die skandinavischen Länder, insbesondere auf Unternehmen aus der Wald- und Forstwirtschaft und der Papierindustrie gesetzt. So haben beispielsweise Stora Enso aus Finnland sowie Svenska Cellulosa und Billerud aus Schweden Berücksichtigung im Portfolio gefunden.“

Zusammengefasst

Hätten 10 Fonds das gleiche ESG-Reporting, könnten Stiftungen so richtig vergleichen, wie ernst es Stiftungsfonds mit dem Thema ESG meinen. Sie könnten ESG-Scores vergleichen, sie könnten herauslesen, wie hoch der Anteil der problembehafteten Geschäftsaktivitäten in Fonds A und Fonds B ist – und könnten auf dieser Basis eine noch fundiertere und sachgerechtere Entscheidung für oder gegen ein Investment treffen. Umso wünschenswerter wäre es, wenn mehr Fonds dem Beispiel des Stiftungsfonds der Berliner Vermögensverwaltung folgten. Aber genau wie beim Thema ESG insgesamt macht sich die Fondsbranche hier gerade erst auf den Weg.

Dass solch ein ESG-Reporting für stiftungsgeeignete Fonds gerade für Stiftungen ein gewichtiges Entscheidungswerkzeug sein kann, belegen schon die Überlegungen hinsichtlich möglicher Reputationsrisiken und dem Vermeiden von Risiken aus schlecht gewählten Investments heraus. So gesehen ist ein ESG-Reporting fast schon Pflicht, aber eben nicht minder auch der gesunde Menschenverstand. Beides zusammen regt Diskurse an, die bis vor wenigen Jahren so nicht geführt worden wären. Die aber jetzt geführt werden müssen, um als Stiftung bessere und sachgerechtere Entscheidungen zu treffen.