Der Club der 25

Stiftungsgeeigneter Mischfonds-Klassiker

BKC Treuhand Portfolio S

ISIN: DE000A2H5XV2 – www.bkc-paderborn.de

Telegramm (Q2/2025)

Der BKC Treuhand Portfolio konnte den Aufwärts-„Move“ seit Sommer 2023 bis in den Februar 2025 hinein aufrecht erhalten +++ Im Februar 2025 markierte der Anteilspreis des Fonds einen neuen Höchststand +++ Im Zuge der Marktschwäche musste der Anteilspreis aber einen Dämpfer in drei Abwärtsschüben verkraften, jedoch zeigt der Fonds gerade jetzt, dass Rücksetzer (wie die aktuellen) bedingt durch die breite Allokation sehr gut abgefedert werden können +++ was dem Fonds gerade jetzt hilft ist seine sehr globale Allokation +++ das Fondsvolumen liegt mittlerweile bei über 400 Mio. EUR, weiter positives Momentum hier +++ größte Position ist aktuell ein Gold-ETF eines Schweizer Anbieters +++ den Ausschüttungsausblick behalten wir auf STABIL, der große Sprung nach oben bei den Auskehrungen dürfte aber erst einmal abgearbeitet sein

Konzept

Im Januar 2010 ist das Sondervermögen als eigener Fonds der Bank für Kirche und Caritas in Paderborn aufgelegt worden, im Jahr 2018 wurde zudem die S-Tranche für Anleger mit NV-Bescheinigung aufgelegt. Hier werden dann Stiftungen direkt adressiert. Der BKC Treuhand Portfolio vereint die beiden Aspekte Nachhaltigkeit und Qualität und versteht sich als defensiver Mischfonds, der im langjährigen Mittel mit möglichst begrenzten Risiken die Rendite einer reinen Geldmarktanlage übertreffen soll.

Eine Quote von rund 70 % des Fondsvolumens wird in europäischen Renten gehalten (aktuell wird diese Quote mit gut 60 % nicht ausgeschöpft, laut Fondsmanagement ist eine Rückkehr zu den 70 % aus heutiger Sicht nicht realistisch). Die Beimischung von 15 % Aktien und 15 % alternativer Anlagen soll zu einem effizienten Risikoprofil beitragen und die Wertschwankungen begrenzen. Auf taktischer Basis kann von diesen Quoten je nach Markteinschätzung nach oben und unten abgewichen werden.

Teilen Sie diese Analyse

Leistungsdaten

Ausschüttungsrendite

letzte 3 Jahre

+1,7 % p.a.

Termin

der Ausschüttung

1x jährlich, meist Februar

Max. Rückschlag

Seit Auflage S-Tranche:

minus 11,87 %

Wertentwicklung

letzte 5 Jahre

0,2 % p.a.

Kosten

TER per 31.12.2022

0,68 % (-0,01)

Reporting

eigene Website

zum Fonds

Kommentar

Sie wissen es bereits, wenn Sie unserem Club der 25 bereits folgen. Wir schätzen die fundierte und sehr klar über den Tellerrand blickende Einschätzung von Fondsmanager Bernhard Matthes zu den Märkten. Genau dieser manchmal von der Seitenlinie auf die Märkte gerichtete Blick könnte ausschlaggebend dafür sein, dass der BKC Treuhand Portfolio in diesem sehr herausfordernden Umfeld solider abschneidet als so mancher klassischer ausgerichtete Stiftungsfonds. Die Volatilität jedenfalls liegt für den Fonds unter 5 %, das potentielle Schmerzlevel ist also durchaus als niedrig anzusetzen. Bernhard Matthes bleibt zudem seiner Linie treu, hat sich bspw. von den ganz prominenten und super-performanten Technologieaktien ferngehalten, eben ganz der Contrairian, der nicht jede Welle mitsurft. Interessant: Die S-Tranche für Stiftungen ist stattliche 151 Mio. EUR „schwer“, der Fonds ist damit Stiftungsfonds allein schon durch die große Zahl an Stiftungsanlegern.

Ansprechpartner für Stiftungen & NPOs

Wolfgang Schütte

Bereichsleiter Stiftungsbetreuung

wolfgang.schuette@bkc-paderborn.de

Stärken & Schwächen

Stärken: ausschüttungsstabil, ausschüttungsorientiert +++ tatsächlich aktive Anlagepolitik +++ Portfolio mit eigenen Schwerpunkten +++ Alternative Anlageklassen gehören fest zum Inventar +++ Fondsmanagement der ruhigen Hand +++ hohes Maß an hauseigenem ESG-Knowhow vorhanden, das auch ins Portfoliomanagement einfließt +++ fair gepreist +++ eignet sich als Alternative zum klassischen Stiftungsfonds +++ eigene Tranche für Anleger mit NV-Bescheinigung lässt Stiftungen unter ihresgleichen investieren +++ gut „ausgebaute“ Sub-Website zum Fonds

Schwächen: kann sich Marktvolatilitäten nicht gänzlich entziehen (wenn es knallt, ist die Abwärtspartizipation aber meist geringer als bei vielen Stiftungsfonds) +++ aus Stiftungssicht sollte der Ausschüttungspfad beobachtet werden

ESG-Check

Wenn ein stiftungsgeeigneter Fonds ein authentisches ESG- bzw. Nachhaltigkeitskonzept verfolgt, dann ist es der BKC Treuhand Portfolio.

ESG wurde dem Fonds quasi in die Wiege gelegt, die Überlegungen wurden stetig weiterentwickelt und führen im Ergebnis zu einem Portfolio, das gänzlich eigene Schwerpunkte bei den Investments setzt. ESG-Offenlegung: nach Artikel 8.

ESG-Güte

Ausschüttungsgüte

Performancegüte

Informationsgüte

Einsatzbereich des Fonds im Stiftungsportfolio

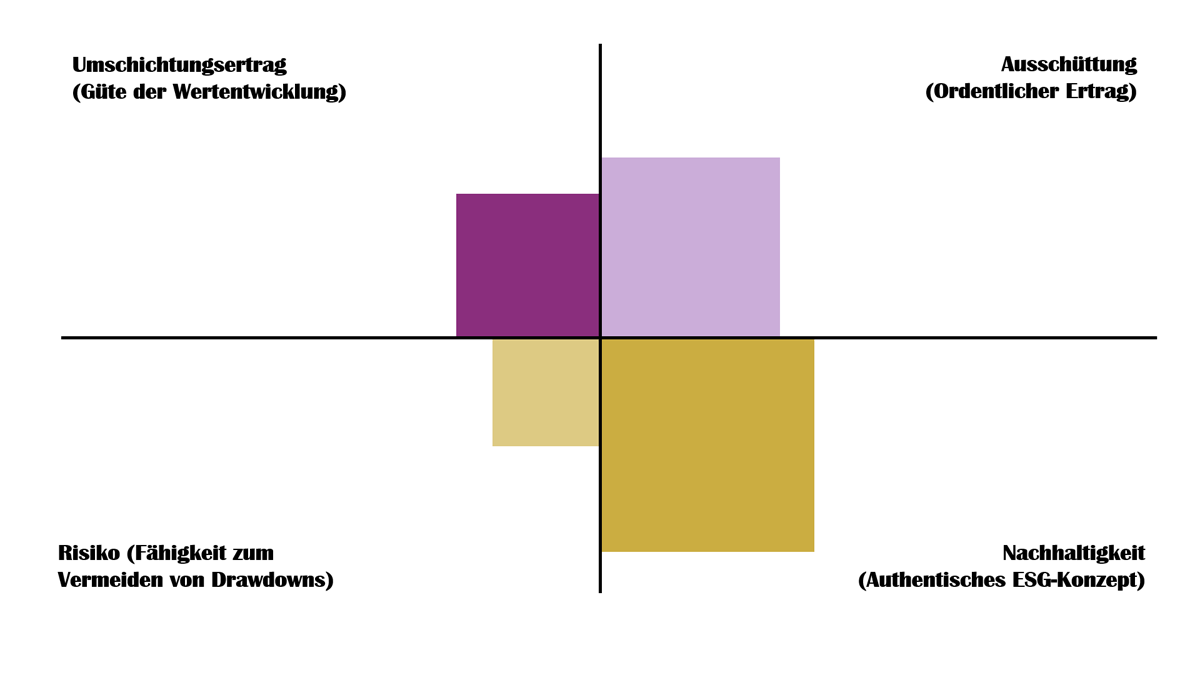

Der Fonds im QualiS360-Check

Zur Erklärung – so hilft QualiS360 Stiftungen bei der Fondsanlage weiter:

QualiS360 ist eine Vier-Quadranten-Matrix, die Stiftungen dabei unterstützt, Fonds im Hinblick auf die eigenen Anlageziele zu vergleichen und die sachgerechte Entscheidung zu einem Fonds gegenüber der Stiftungsaufsicht zu dokumentieren. Auch der Vergleich von Fonds untereinander wird aus Stiftungssicht vereinfacht. Die vier Quadranten zeigen, bei welchem Leistungsmerkmal der jeweilige Fonds die stärkste bzw. geringste Ausprägung zeigt. Betrachtet werden die aus Stiftungssicht relevantesten Sphären Ausschüttung (also die Güte des ordentlichen Ertrags), Wertentwicklung (hieran hängen potentielle Umschichtungserlöse), Risiko (übersetzt in die Fähigkeit zum Vermeiden von Drawdowns) und Nachhaltigkeit (gemeint ist ein authentisches Nachhaltigkeitskonzept). Die QualiS360-Matrix wurde in Zusammenarbeit mit stiftungscockpit.de entwickelt.

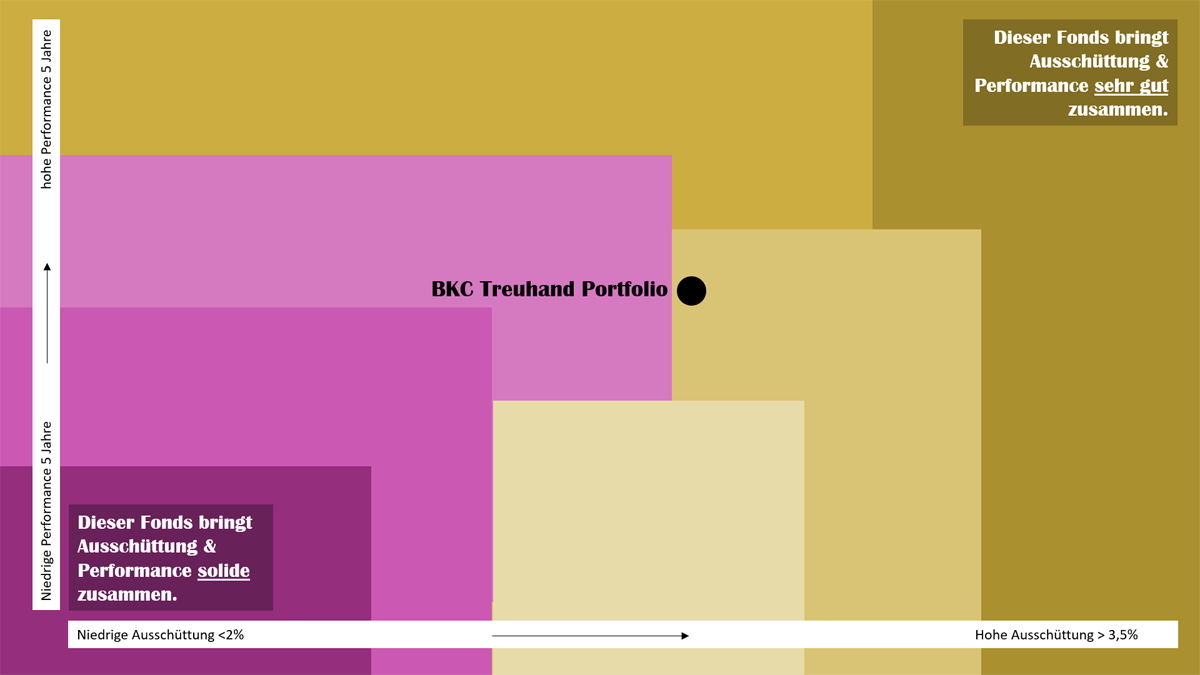

Ausschüttung & Performance

Zur Erklärung – so hilft die Heat Map „Ausschüttung & Performance“:

Stiftungen beurteilen einen Fonds im Kern oft nach den Kriterien Ausschüttungen und Performance. Ein Fonds, der diese beiden Kernleistungsdaten gut bis sehr gut zusammenbringt, ist oberhalb einer von links oben nach rechts unten gedachten Diagonale angesiedelt (ersichtlich anhand des Punktes). Suchen Stiftungen also Fondsbausteine für ihr Fondsportfolio, kann diese Betrachtung eine einfache Analyse- und Entscheidungshilfe sein. Auch als Kriterium für die Anlagerichtlinie taugt diese Betrachtung durchaus.

Was ist ein stiftungsgeeigneter Fonds?

Den einen passenden stiftungsgeeigneten Fonds gibt es nicht, auch nicht wenn er ‚Stiftung‘ im Namen trägt. Stiftungsgeeignet wird ein Fonds dadurch, dass er für eine seitens der Stiftung definierte Aufgabe ein Leistungsmerkmal mitbringt, über das diese Aufgabe gelöst werden kann.

Für Stiftungen kann es wichtiger sein, nicht den einen für alle Belange und Ziele passenden Fonds zu finden, sondern entlang der stiftungsspezifischen Ziele ein Portfolio-Konzept zu entwickeln. Für dieses Portfolio ist dann eine Asset Allocation zu definieren, und für die definierten Assetklassen, in die investiert werden soll, sind dann die Fonds mit den am besten passenden Leistungsparametern zu finden. Vor der Fondsselektion kommt also die Assetklassen-Selektion, und vor dieser steht das Konzept, das dem Portfolio einer Stiftung die entsprechend dienende Struktur verleiht.

Wie finde ich den passenden Fonds für mein Stiftungsvermögen?

Stiftungen sollten sich zu der von ihr gestellten Aufgabe verschiedene Leistungsmerkmale eines Fonds in der Historie anschauen. Die Wertentwicklung des Fonds pro Jahr seit Auflage, die Ausschüttung des Fonds seit Auflage, die tatsächlichen Drawdowns und durchschnittlichen Kosten (TER) seit Bestehen des Fonds. Im Abgleich damit lässt sich prüfen, ob ein Fonds zur gestellten Aufgabe passt – oder eben nicht.

Welches Analysekriterium zu einem Fonds ist aus Stiftungssicht das Wichtigste?

In den Augen der FondsFibel-Redaktion ist dies die Ausschüttung. Stiftungen brauchen, selbst unter der Nebenbedingung ein sonstiges Vermögen eingerichtet zu haben, ordentliche Erträge für das Verwirklichen ihres Stiftungszwecks. Diese Ausgabengröße zuzüglich der Verwaltungskosten stellt eine Maßgabe für die Einnahmeseite einer Stiftung und damit für den ordentlichen Ertrag des Gesamtportfolios dar. Weite Teile dessen sollten nun über ordentliche Erträge von Fonds abgedeckt sein, weshalb die Analyse der Ausschüttungsgüte mit Ausschüttungsniveau, Ausschüttungsentwicklung und Ausschüttungsreserve aus Stiftungssicht in erster Ebene priorisiert werden sollte.

Die Analysen der Fonds für den Club der 25 wurden von Tobias Karow und Stefan Preuß verfasst.

RECHTLICHER HINWEIS

Die FondsFibel für Stiftungen & NPO wird durch die stiftungsmarktplatz.eu GbR veröffentlicht. Verantwortlich für den Inhalt ist Tobias Karow. Die Redaktion hat die Quellen der Informationen sorgfältig ausgewählt, übernimmt für die Richtigkeit der gemachten Angaben jedoch keine Haftung. Die in der FondsFibel für Stiftungen & NPOs und auf www.fondsfibel.de gemachten Angaben dienen der Information bzw. der Darstellung und stellen keine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Die Redaktion übernimmt ferner keine Haftung für ungefragt eingesendete Textmanuskripte, sonstige Veröffentlichungen oder Grafikmaterial. Sofern Artikel aus der FondsFibel für Stiftungen & NPOs für elektronische News- oder Presseveröffentlichungen verwendet werden sollen, können die dafür erforderlichen Rechte bei stiftungsmarktplatz.eu erworben werden.