#fondsfibel Wissen

Wann ist ein Fonds ein Stiftungsfonds?

Stiftungsfondswissen – die wichtigsten Fragen rund um Stiftungsfonds und stiftungsgeeignete Fonds

Ein Fonds ist dann stiftungsgeeignet, wenn er darauf ausgelegt ist, eine Ausschüttung zu generieren und dazu auch eine Anlagepolitik verfolgt, die Stiftungsverantwortliche leicht verstehen können. Für Stiftungen aber nicht minder wichtig sind nachvollziehbare Leistungsdaten (Wertentwicklung, zwischenzeitliche Rücksetzer), eine stiftungsspezifische Informationspolitik, ein faires Kostengerüst sowie ein Ansprechpartner, den Stiftungen mit ihren Fragen löchern können.

Stiftungsfonds sind ob ihrer ursprünglichen Konzept-DNA stiftungsgeeignet, haben heute aber durchaus häufig das Problem, dass die sehr konservative Ausrichtung mit einem hohen Anleiheanteil nicht mehr zum allgemeinen Anlageumfeld einerseits und vor allem nicht zum Anforderungsprofil von Stiftungen passt. Denn Stiftungen brauchen nach wie vor ordentliche Erträge, nur weil der Zins rückläufig war, heißt das nicht, dass damit auch die Ausgabenziele von Stiftungen zusammengeschmolzen sind.

Auf das Ziel zahlen die ordentlichen Erträge ein, daher sollten zuvorderst Fonds ausgewählt werden, deren Konzept eine Ausschüttung vorsieht bzw. die viel Augenmerk auf die Ausschüttung legen. Bei der Auswahl eines Stiftungsfonds gilt: Ausschüttung first.

Angesichts des anhaltenden Niedrigzinses sind derlei feste Quote nicht mehr zeitgemäß, wenn es Anlagegrenzen geben soll, dann sind Bändern zu bevorzugen. Ein zeitgemäßes Anlagekonzept schafft es zudem, große Rücksetzer zu vermeiden und auf Sicht von einem gewissen Zeitraum, nicht eines Kalenderjahres, das Ziel des Kapitalerhalts zu erfüllen.

Stiftungsfonds wurden in vielen Fällen in einer Zeit konzipiert, in der das Zinsniveau deutlich über dem heutigen notierte, Anleihen also in erklecklichem Ausmaß ihren Beitrag zum Ertragsziel eines solchen Mischfonds leisten konnten. Ein Stiftungsfonds mit einem hohen Anleiheanteil von vielleicht 70 oder 80% hat die Anlageziele vieler Stiftungen exakt getroffen. Im Zuge des Verfalls des Zinsniveaus nahe Null hat sich die Gemengelage jedoch stark verändert, und Stiftungsfonds mit hohen Anleiheanteilen und starren Allokationsspielräumen (sie können die Aktienquote nicht einfach auf bspw. 50% erhöhen) haben ein konzeptionelles Problem. Hohe Anleihequoten lassen hier den Strom an ordentlichen Erträgen versiegen, dieser kann wenn überhaupt nur zum Teil durch Dividenden aufgefangen werden. Ein hoher Anleiheanteil in einem Stiftungsfonds kann also darauf hindeuten, dass der Fonds nur noch in beschränkten Maße dabei „helfen“ kann, ihre stiftungsindividuellen Ertragsziele zu erreichen. Außerdem machen hohe Anleihequoten den Fonds vulnerabel, so eines Tages nicht nur ein temporärer sondern anhaltender Zinsanstieg auf der Agenda steht. Dann werden Kursverluste entstehen, die ggf. sogar einen Abschreibungsbedarf in der Jahresrechnung nach sich ziehen.

Wenn ein Stiftungsfonds fonds-gegebene Probleme hat, die in einer Abwärtsphase schlagend werden. Fällt der Anteilspreis eines Stiftungsfonds, weil der Markt fällt, steigt danach aber wieder annähernd so wie der Markt steigt, dann gibt es – so die Ausschüttungsgüte nach wie vor stimmt – eigentlich keinen Grund, einen Stiftungsfonds auf den Prüfstand zu stellen. Fällt ein Stiftungsfonds aber mit dem Markt, vielleicht sogar starker als der Markt, verharrt dann aber auch dem ermäßigten Anteilspreisniveau, dann sollten Stiftungen hinterfragen, was zu ebenjenem Verharren geführt hat. Gleiches gilt für einen Stiftungsfonds, der sich in einer insgesamt positiven Marktphase im Negativen von dieser Entwicklung abkoppelt, und das über einen längeren Zeitraum. Dann gilt es den Stiftungsfonds zu hinterfragen. Grundsätzlich ist auch eine Fondsmanagerwechsel eine Veränderung in einem Stiftungsfonds, die erst einmal zu einem Verkauf der Fondsanteile führen sollte.

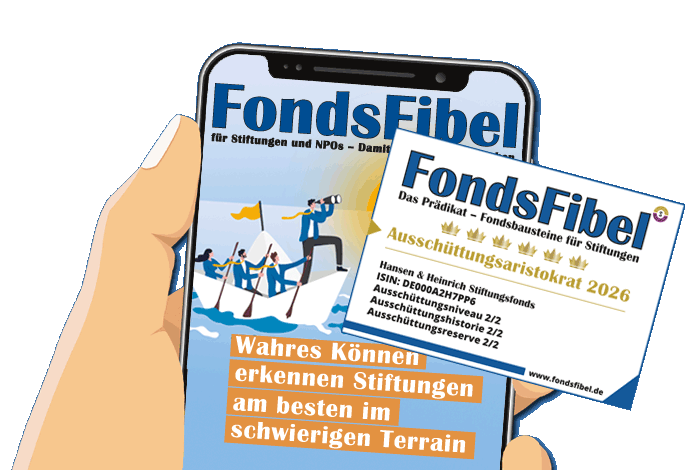

Die FondsFibel enthält Analysen von 25 Stiftungsfonds und stiftungsgeeigneten Fonds, die nach bestimmten Kriterien ausgewählt wurden. Es wurde eine gewisse Ausschüttungsgüte verlangt, ein verständliches Anlagekonzept, nachvollziehbare Leistungsdaten, ein Ansprechpartner für Stiftungen, eine stiftungsspezifische Informationspolitik sowie ein faires und transparentes Kostengerüst. Die 25 analysierten Fonds erfüllen jedes dieser Kriterien und ermöglichen einer Stiftung das Zusammenstellen eines zeitgemäß diversifizierten und immer noch ausschüttungsstarken Fondsportfolios, zu dem dann aber neben Stiftungsfonds eben auch Income-Fonds, Rentenfonds, Aktienfonds, Mikrofinanzfonds und Immobilienfonds gehören. Die FondsFibel ist zudem vollgepackt mit Handreichungen, die Sie als Stiftung bzw. ihre Gremien dabei unterstützen, eine Abwägung zu den 25 analysierten Fonds aber auch zur Fondsanlage im Allgemeinen treffen zu können.

Die Business Judgement Rule ist im Zuge der Stiftungsrechtsreform 2021 aus Schild gehoben worden, obwohl die Business Judgement Rule eigentlich in vielen Stiftungen schon gelebte Praxis war und ist. Die Business Judgement Rule verlangt von Stiftungsverantwortlichen, Entscheidungen wie ein ordentlicher Kaufmann zu treffen, also sachgerecht und damit auf Basis aller möglicher einholbarer Informationen.

Hier kommen dann Fonds ins Spiel. Denn bspw. zu einem Stiftungsfonds lassen sich exakt jene Informationen zusammentragen, die für eine sachgerechte Entscheidung notwendig sind, woraufhin sich auch eine entsprechende sachgerechte Entscheidung zum Kauf des Fonds treffen lässt. Sofern eine Entscheidung zudem sachgerecht ist, ist sie auch zum Wohle der Stiftung, alles was folglich nicht zum Wohle der Stiftung ist, ist demgemäß zu meiden, sind Fonds also nicht stiftungsgeeignet, bzw. ergibt eine Prüfung, dass zu wenige Kriterien einer Stiftungseignung gegeben sind, kann ein Kauf eines solchen Fonds nicht zum Wohle der Stiftung sein.

Die Stiftungsrechtsreform aus dem Jahr 2021 regelt, dass Stiftungen unter anderem Umschichtungserlöse für die Zweckverwirklichung verwenden dürfen. Dadurch stellt sich aus Stiftungssicht die Frage, ob der klassische Stiftungsfonds für alle Aufgabenstellungen im Fondsportfolio einer Stiftung noch die passende Lösung liefert, bzw. ob für das Stiftungsvermögen nur mehr die eine Aufgabe „Ordentlicher Ertrag“ (unter der Nebenbedingung Kapitalerhalt) gelöst werden muss.

Durch die neuen Freiheiten bei den Umschichtungserlösen werden neue Aufgaben für das Stiftungsvermögen formuliert, für die verschiedene Fondskonzepte die passenden Antworten liefern werden. Entsprechend dürfte dies bedeuten, dass die Zeit des Stiftungsfonds als einzig passendes Anlagekonzept für Stiftungen ihrem Ende entgegengeht.

Nein, das müssen Sie nicht. Es gibt diese Vorgabe, nach der eine Stiftung ihr Stiftungsvermögen nur zu maximal 30% in Aktien investieren darf, schlichtweg nicht. 70 zu 30 ist ein Anlagekonzept, das durchaus seine Berechtigung als Rahmengerüst für das Stiftungsvermögen hat, aber eine solche Quotierung der Assetklassen ist nirgends geregelt.

Stiftungen können sowohl bei der Aufteilung des Stiftungsvermögens auf einzelne Assetklassen sowie bei der Zahl der Assetklassen frei entscheiden, müssen hierbei aber ihre stiftungsindividuellen Ziele im Kopf und im Optimalfall auch in einer Anlagerichtlinie niedergeschrieben haben.